引子

在全球价值链中遭遇“反攀升压制”的现实背景下,RCEP区域价值链合作既为中国制造找到了“替代方案”,又有利于发挥示范效应,探索高质量共建“一带一路”的新路径。作为“一带一路”高质量共建路径的“区域范本”,RCEP区域价值链的重构具有增强共识、有利于内外环境、价值链内向化发展、高度的经济相互依赖关系等四大合作基础,但同时也在产业结构竞争、依赖方向调整、外部化特征、区外不确定性因素等四个方面面临困境。中国应在“战略、技术、市场、规则”四位一体的重构战略指引下,以RCEP合作为契机,推动和引导制造业区域价值链实现重构,为探索“一带一路”高质量共建新路径奠定基础。

一、引言

美国对华发动的贸易战已全面升级(朱锋,2019),其利用优势地位来遏制中国科技和经济发展的企图昭然若揭(张彦,2018)。贸易战不仅反映了全球价值链分工体系中“攀升与反攀升博弈加剧”的新常态,也反映了美国企图强化全球价值链治理来维护其优势地位的战略诉求(张彦,2019)。美国的贸易霸凌主义给中国制造业创新发展带来影响的同时,通过全球价值链、全球供应链、全球产业链对世界经济发展带来负效应,不仅阻碍了世界经济的健康稳定发展(彭波,2018),加剧了“逆全球化”的发展趋势(陆常平、张凯,2019),又导致全球价值链分工出现调整甚至重塑(高玉伟,2019),而且其通过价值链、产业链、供应链对世界各国的发展战略、产业政策、经济增长、金融稳定等造成负面冲击(宋国友,2019)。

为应对贸易霸凌主义对世界经济造成的不确定性影响,2019年4月27日召开的第二届“一带一路”高峰论坛给出了“中国方案”:高质量共建“一带一路”。习近平主席指出,期待同各方一道完善合作理念,通过双边、三方、多边合作鼓励更多国家和企业深入参与,既要重视在创新驱动战略下深化智能制造、数字经济等前沿领域合作,又要扩大市场开放并提高贸易和投资便利化程度。这给积极响应“一带一路”的国家吃了一颗“定心丸”,也为“一带一路”国际合作的高质量发展提出新的要求。

对区域价值链的定义和作用的相关研究认为,区域价值链(Regional Value Chains,RVCs)是一种介于国内价值链(National Value Chains,NVCs)和全球价值链(Global Value Chains,GVCs)的一种区域生产分工体系(赵江林,2016),它是提升“一带一路”国际合作质量和水平的重要路径(马晓东、何伦志,2018),既有利于中国制造业减少对现行全球价值链的过度依赖(魏龙、王磊,2016),又有利于对中国制造业的生产和市场实现区域化转型(葛阳琴、谢建国,2017),在提升制造业全球分工地位和竞争力的同时(孟祺,2016),重塑有利于中国制造业的全球价值链分工体系(黄先海、余骁,2017)。对中国在区域价值链合作中作用的研究认为,随着制造业全球价值链生产分工体系的不断深化,东亚逐渐成为全球生产网络中最为活跃的地区(梁经伟、毛艳华、文淑惠,2019),而中国是东亚地区制造业中间和最终产品最重要的“供给者”和“吸收者”(成新轩,2019),成为了东亚制造业生产网络的中心(孙瑾、卫平东、王云霞,2018),具有引领区域价值链重构的能力。既有成果均对区域价值链在“一带一路”中的作用以及中国在其中的引领能力表示肯定,但并未就区域价值链的重构基础和现实困境进行讨论,亦未提出具体的重构路径。结合当前RCEP谈判进程加速以及多数成员国寄希望通过高质量RCEP来提升区域合作水平的新背景(孟夏、李俊,2019),本文认为在RCEP框架下探讨区域价值链重构问题是很有意义的,既有利于为中国制造业在“链主反攀升压制”的现实背景下找到新的发展方向,又有利于通过打造“区域价值链高质量合作范本”并发挥示范效应,探索高质量共建“一带一路”的新路径。

二、RCEP区域价值链的重构基础

(一)合作共识:区域价值链合作的共识增强

首先,中日韩区域价值链合作的共识增强。中国、日本和韩国是区域全面经济伙伴关系(RCEP)合作最为关键的因素,其态度取向直接影响RCEP的合作质量。一方面,日本和韩国对“一带一路”的态度出现积极的转变,它们既看重“一带一路”的广阔市场前景和区域生产分工的重构潜力,亦对“一带一路”包容共建、开放共享的区域经济合作模式表示认可。另一方面,为应对“逆全球化”和贸易保护主义带来的不确定威胁,中国、日本、韩国在提升区域产业合作水平方面的共识增强。2019年底举行的“中日韩领导人峰会”不仅就加快推动RCEP合作达成共识,而且就以高端制造业促经贸合作升级形成共识。中国提出了加强三国在“大数据、人工智能、5G”等领域的合作,得到了日本和韩国的支持和肯定。中国、日本、韩国在机械制造、汽车制造、光电设备制造等高端制造业的发展,也为三国在新技术、新能源等高端制造业的区域产业价值链的合作奠定了基础。其次,东盟的区域价值链合作共识增强。作为RCEP的重要组成部分,东盟参与区域价值链合作具有“天时地利人和”的优势。一是“天时”优势。由于全球价值链的调整给东盟制造业带来了一定的负面冲击,强化区域价值链合作为东盟制造业升级提供了机遇。一方面,在全球价值链体系的“马太效应”影响下,东盟制造业正朝着“低端化”和“边缘化”的方向发展(张彦,2020),这与东盟谋求地区制造业高端攀升的目标相悖。另一方面,贸易保护主义在欧美国家盛行,这对于过度依赖外部市场的东盟制造业来说有一定的负面影响。因此,为应对全球价值链调整所带来的不确定冲击,东盟制造业发展的区域转型将成为必然。二是“地利”优势。作为中国主导的制造业生产网络的重要组成部分,东盟经济的发展已经深度嵌入东亚产业价值链体系中,其制造业生产网络和消费市场主要集中在东亚地区,这种地缘上的天然优势为东盟参与区域价值链合作打下坚实基础。三是“人和”优势。《东盟经济共同体蓝图2025》中明确指出,通过整合发展东盟区域价值链有利于提升东盟整体的经贸合作水平,区域价值链协同发展是东盟未来经济发展战略的重要目标。第三,澳大利亚支持RCEP区域价值链合作。一直以来,澳大利亚是RCEP的支持者,因为加入RCEP符合该国的国家经济利益。一方面,根据GTAP模型测算,加入RCEP对于澳大利亚的经济增长、经济福利、投资等均有一定的正面效应(李新兴等,2020)。另一方面,澳大利亚是发达经济体和外向型经济国家,近年来中澳贸易的强劲发展势头促进了澳大利亚的经济发展。综上所述,RCEP经济体期待提升经贸合作水平,对区域价值链合作的共识增强,RCEP区域价值链的重构前景可期。

(二)内外环境:“三足鼎立”的全球制造业生产网络

首先,全球生产网络“欧洲-美洲-RCEP”三足鼎立之势为RCEP区域价值链重构提供了有利的外部条件。以最终产品为主的世界贸易模式发生了深刻的变化,以中间产品为核心的全球价值链分工体系在世界经济中的作用举足轻重。当前,中间品贸易占世界贸易的比重越来越高,从2000年的54.34%上升至2010年的57.07%,2017年又上升到58.04%,这意味着当今的世界贸易中,有将近六成的贸易是由中间产品贡献,最终产品贸易仅占到世界贸易的四成。世界中间品贸易的发展也助推了全球制造业生产网络进入“三足鼎立”时代(表1),2017年欧洲生产网络占比36.30%、北美生产网络占比14.62%、RCEP生产网络占比29.57%。其次,RCEP生产网络的重要性凸显,为区域价值链重构提供了有利的内部条件,不仅成为了全球制造业生产网络的重要分支,而且RCEP生产网络在其中的地位越发重要,是最具活力、竞争力和潜力的区域制造业生产网络。一方面,RCEP经济体的世界贸易地位显著上升。欧美的世界贸易地位明显下降,RCEP的世界贸易地位显著上升。虽然,美洲生产网络和欧洲生产网络的中间产品贸易总量在上升,但其在世界中间品贸易中的份额却在明显下降(表1),如美洲的份额从2000年的22.23%下降至2017年的14.62%,欧洲的份额从2000年的39.92%下降至2017年的36.30%。与之相反,亚洲在世界中间品的贸易量和贸易份额均显著增长,这主要是RCEP经济体推动的结果,2000年RCEP经济体的中间产品的世界贸易份额为22.41%,到2017年该份额上升至29.57%。RCEP经济体对亚洲中间品贸易的贡献从2000年的8.5成提高至2017年的超过九成,这说明RCEP经济体是推动亚洲在世界中间产品贸易地位提升的核心动力。综上所述,全球制造业生产网络的“三足鼎立”发展趋势和RCEP生产网络的突出表现,为区域价值链重构提供了有利的内外部条件。

表1 制造业中间和最终品的世界贸易份额变化趋势

资料来源:根据UN Comtrade Database数据计算后绘制。

(三)硬件基础:价值链体系的内向化发展趋势

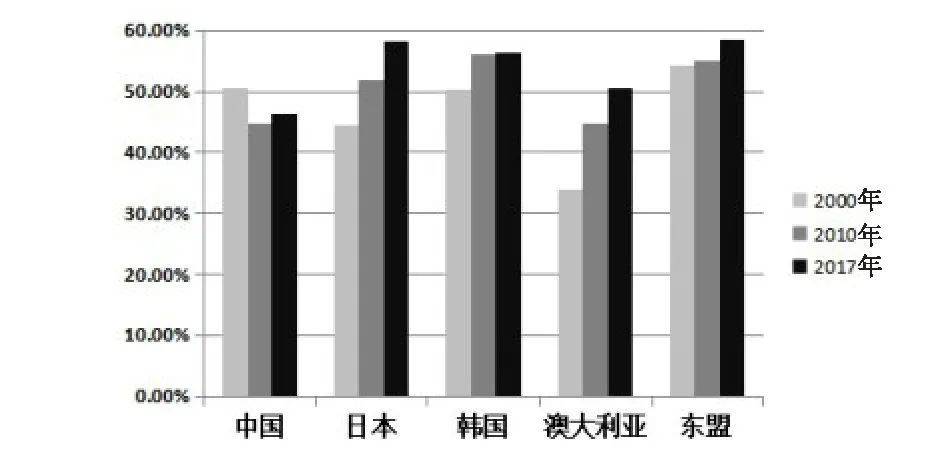

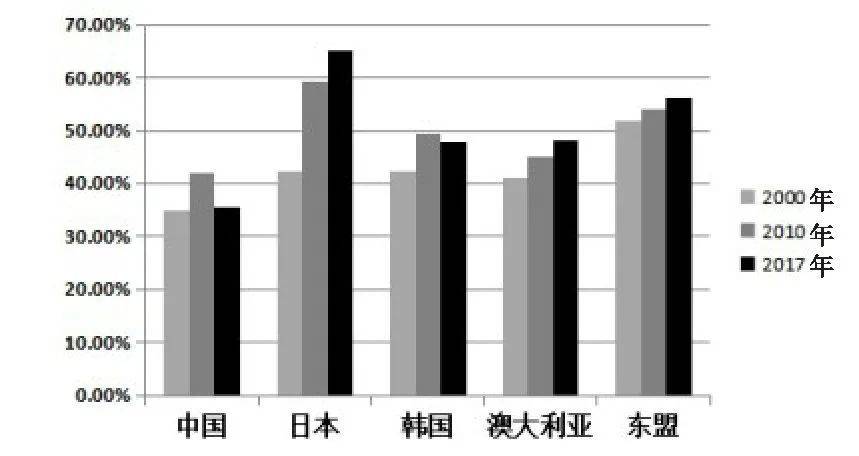

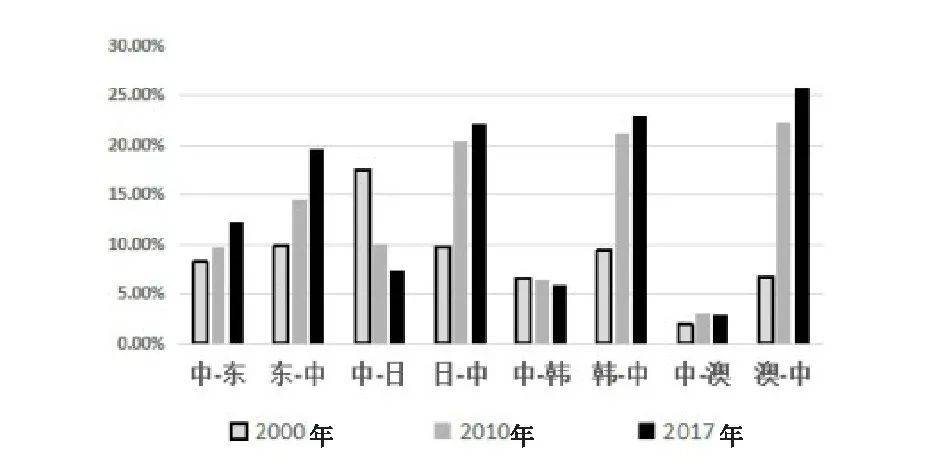

首先,RCEP经济体制造业的增加值来源内向化趋势明显。当前,学界普遍使用出口总值增加值(国内增加值DVA)来衡量一国制造业的竞争力水平,如果一国某行业出口的国内增加值多,则代表该国在该行业的全球价值链体系中获利能力较强。如果对一国国内增加值(DVA)的来源进行追踪,就可以找到对该国该产业具有巨大贡献的区域和产业来源。因此,对RCEP经济体各自制造业2017年的国内增加值(DVA)进行追溯后发现,所有国家的国内增加值均主要来源于RCEP经济体内部。研究发现,中国、日本、韩国、澳大利亚和东盟国家制造业的国内增加值基本上都来源于亚洲,占比达到了七成左右,其余三成来自欧洲、美洲、世界其他地区。这说明RCEP经济体出口增加值高度集中在RCEP区域内部,制造业的发展高度依赖区域内部经济发展。其次,RCEP经济体制造业生产和市场网络的内向化趋势明显。通过对RCEP经济体的中间产品和最终产品地区流向进行追踪后发现,其流向高度集中在区域内部(图1、图2)。以日本为例,RCEP区域是其中间产品和最终产品的主要流向目的地,而且趋势越发集中,2000年RCEP区域吸收日本中间产品的份额为44.46%,到2017年该份额上升至58.32%;2000年RCEP区域吸收日本最终产品的份额为42.26%,该份额到2017年快速上升至65.12%,这意味着日本制造业中间产品中有将近六成流向RCEP区域,超过六成五的最终产品流向RCEP区域,说明日本制造业的生产网络和市场网络高度集中在该区域内部。综上所述,RCEP经济体的国内增加值来源、生产和市场网络发展均呈现显著的内向化特征,为区域价值链重构提供了硬件基础。

图1 RCEP经济体制造业中间产品流向区内的份额

资料来源:根据ADB-MRIO数据计算后绘制。

图2 RCEP经济体制造业最终产品流向区内的份额

资料来源:根据ADB-MRIO数据计算后绘制。

(四)共同利益:RCEP经济体间的高度相互依赖关系

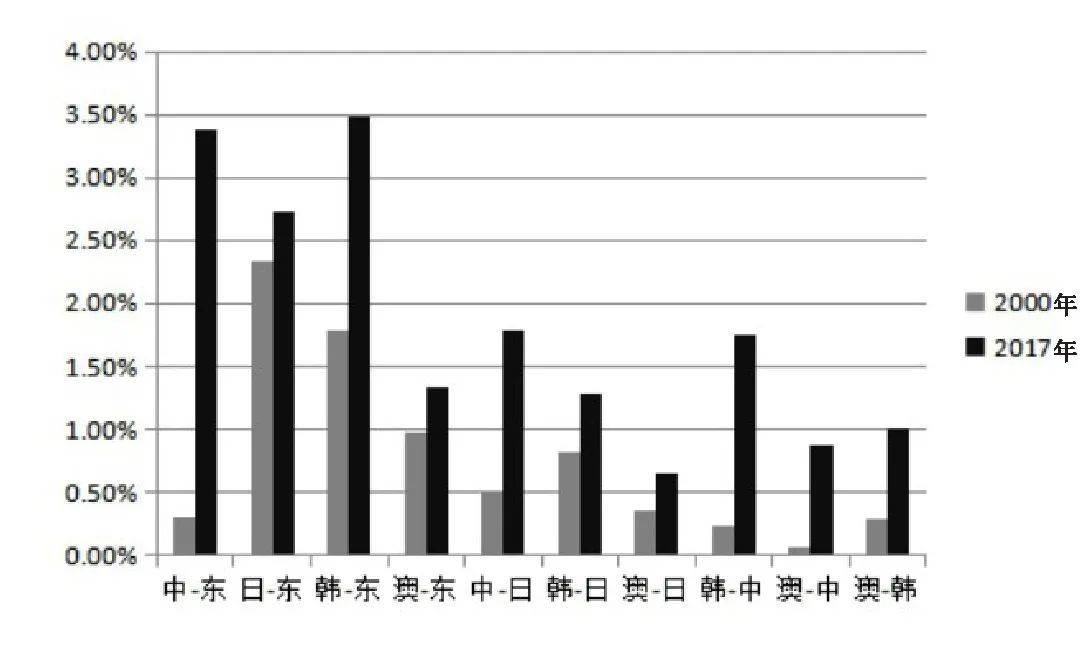

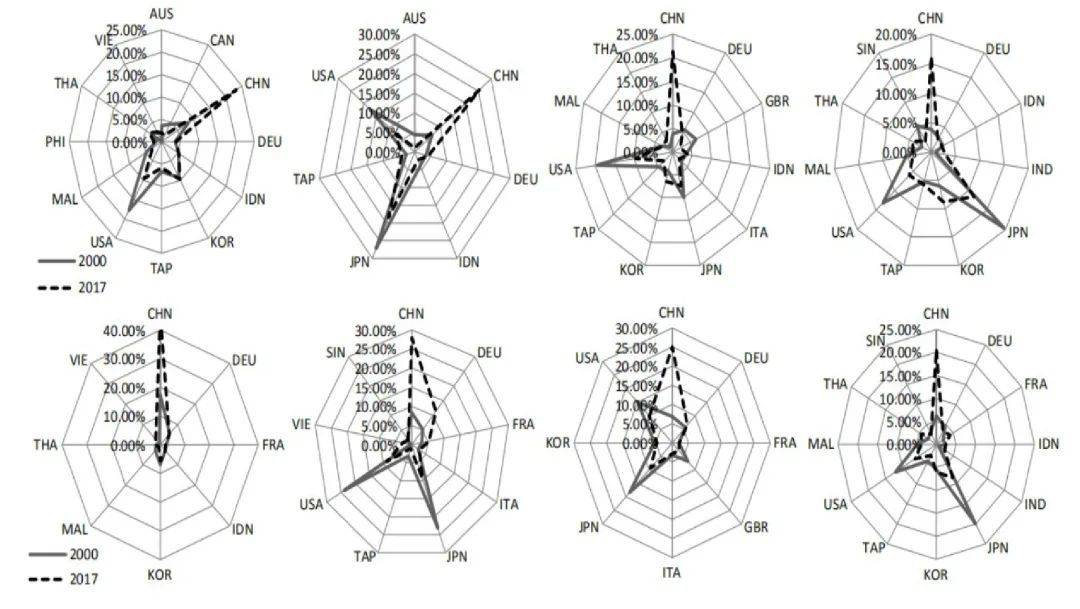

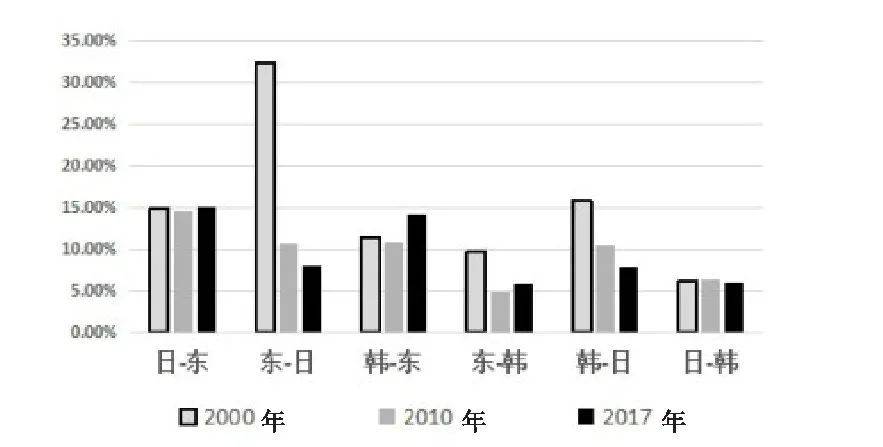

首先,RCEP经济体贸易相互依赖程度显著增强。贸易相互依赖关系既考察双边贸易量和份额的变化,也考察双边贸易对双边经济发展(GDP)的贡献情况。如果贸易相互依赖程度变高,既意味着经济体间贸易的联系增强,又代表贸易对双边经济发展的重要性增强。通过对RCEP经济体间的贸易相互依赖关系进行分组,可以分成十组关系(图3):中国-东盟、日本-东盟、韩国-东盟、澳大利亚-东盟、中国-日本、韩国-日本、澳大利亚-日本、韩国-中国、澳大利亚-中国、澳大利亚-韩国。通过对比2017年和2000年的贸易相互依赖关系发现,RCEP经济体间的贸易相互依赖关系都有显著提升。其次,以中国为中心的生产和市场依赖体系逐渐成形。贸易相互依赖可以从总体上对双边贸易与国家经济发展之间的紧密关系进行判断,但是无法衡量两国间的产业分工和市场关联情况。因此,需将总贸易流向分解为中间产品和最终产品两个部分,前者考察经济体间的生产分工情况,后者考察的是经济体间市场关联情况。根据此思路,本研究发现:一方面,以中国为中心的RCEP生产依赖体系逐渐成形。通过对2017年和2000年的RCEP经济体生产网络进行比较后发现以下规律(图4第一行):RCEP经济体的生产网络均出现了显著变化,各经济体在2000年的中间产品集中流向美国和日本,而2017年的中间产品集中流向中国。另一方面,以中国为中心的RCEP市场依赖体系逐渐成形。通过对2017年和2000年RCEP经济体的市场网络进行比较后发现(图4第二行),市场网络的发展变迁规律基本上与生产网络一致。以韩国制造业最终产品的流向变化为例,2000年美国和日本是其中间产品最大的消费市场,份额分别达到23.88%和23.17%,但到了2017年美国和日本的份额下降至8.80%和9.44%,2017年中国成为吸收韩国制造业最终产品最大的市场,份额从2000年的8.43%上升至2017年的27.96%。因此,RCEP经济体的制造业分工体系出现了明显的调整,原本的“日-美”中心体系被打破,以中国为中心的RCEP制造业生产网络和市场网络已经逐步成形。综上所述,紧密的经济相互依赖关系推动区域经济从“利益共同体”向“命运共同体”发展,为区域价值链的重构奠定了基础。

图3 RCEP经济体间贸易相互依赖关系变迁

图4 日韩澳东的生产网络(第一行)和市场网络(第二行)变迁情况

资料来源:根据ADB-MRIO数据计算后绘制。

三、RCEP区域价值链的重构困境

(一)竞争:区内制造业产业发展的结构性困境

首先,中国与东盟国家间的产业竞争主要体现在低端制造业领域。通过对RCEP经济体制造业的全球价值链显性比较优势(RCA)进行计算后发现,由于中国与部分东盟国家的产业结构趋同,所以它们在低端制造业领域存在一定的竞争性。如在纺织品业和鞋类制品业,中国、印尼、越南、老挝间存在较大的竞争性;在食品饮料烟草业,东盟国家间的竞争性较大,印度尼西亚、马来西亚、菲律宾、泰国、越南等国家在该行业都具有一定的竞争性。另外,在中低端制造业领域,中国和东盟部分国家在橡胶与塑料业、金属和其他非金属制造业等领域存在一定的竞争性。其次,中日韩的竞争主要体现在中高端制造业领域。中日韩在中高端制造业领域的竞争主要体现在机械制造业和光电设备制造业领域。在机械设备制造业领域,2017年中国、日本、韩国的RCA指数分别为0.05、0.13、0.12,在光电设备制造业领域,2017年中国、日本、韩国的RCA指数分别为0.23、0.24、0.54,这说明两个产业在全球价值链中具有较强的竞争力,也有一定的产业竞争性。东盟部分国家在中高端制造业领域也有一定的竞争优势,这主要与日本、韩国等国家在东南亚打造的产业集群有密切的关系,比如泰国在交通运输业上具备的竞争优势主要得益于日本与泰国建立的汽车制造生产网络和产业集群效应;新加坡、马来西亚、菲律宾在光电设备制造业领域的竞争优势主要源于日本、韩国光电设备制造业在该国长期投资并形成的制造业产业集群效应。这说明它们与日韩等国家建立较为紧密的生产联系,这种生产网络的竞争性可能会对中国在东南亚的产业布局造成一定的影响。综上所述,RCEP经济体间的产业结构竞争和生产网络竞争问题不容小视,这种结构性矛盾可能会对区域价值链的重构带来影响。

(二)风险:区内依赖关系的方向调整带来的潜在风险

首先,RCEP经济体相互依赖的不对称发展趋势系潜在的威胁。近二十年来,RCEP经济体间的相互依赖关系发展呈现以下规律:第一,中国与RCEP经济体间的相互依赖关系呈现不对称发展趋势。从双边贸易份额的变化情况可以看出(图5),中国与日本、韩国、澳大利亚、东盟间的相互依赖都呈现不对称发展的趋势。如2017年中日贸易占中国的份额从原来的17.53%下降至7.38%,而占日本的份额却从原来的9.68%上升至22.13%,这说明中国和日本的相互依赖关系出现了逆转,从“中国依赖日本”转向“日本依赖中国”。第二,RCEP经济体对中国的依赖在增强,对日本的依赖在减弱(图6)。中国、韩国、澳大利亚、东盟等对日本的依赖程度在下降,如日本对东盟的依赖并没有发生太大变化,但东盟对日本的依赖却发生了显著的变化,双边贸易占东盟的份额从2000年的32.32%下降至2017年的8.03%;韩国与日本的经济相互依赖关系发展也呈现同样趋势。经济相互依赖理论认为“不对称相互依赖关系是权力的主要来源”,而相互依赖关系中的依赖方向发生逆转将可能导致体系内出现权力的转移,打破体系内经济体间的平衡关系从而引发体系出现不稳定的因素。在RCEP经济体内部,这种体系内权力转移的现象正在出现,原本由日本主导的地区经济发展模式被打破,权力从日本转移到了中国,原本以日本为中心的经济相互依赖体系向以中国为中心的体系转变。其次,价值链“攀升国”与“守成国”间的博弈加剧是潜在的威胁。以日韩贸易冲突为例,可以带来两点启示:一是韩国在光电设备制造业领域的迅速崛起和发展,使日本在该领域的地位相对下降,这种“心理落差”是事件爆发的重要原因;二是日本也在步美国后尘,“武器化”使用贸易工具(Henry Farrell,Abraham L.Newman,2019),通过极限施压的方式来压迫竞争对手。日本抓住了韩国经济命脉(光电设备制造业),利用韩国该行业对日本原材料的高度依赖关系作为打压手段,企图以极限施压的方式迫使韩国屈服。这说明“攀升国”与“守成国”间的博弈可能会成为“新常态”,“守成国”利用优势对“攀升国”进行施压甚至威胁可能成为潜在的风险。当前,中国的高端制造业已经深度嵌入到由日本、韩国等国家主导的全球价值链分工体系中,虽然中国制造业得到了发展,但分工地位仍然处于相对弱势,增加值的获利能力远不及日本和韩国。随着未来中国制造业的高端攀升,在有可能触及日本、韩国等“守成国”既得利益的时候,不排除“守成国”利用“经济工具的武器化”对“攀升国”进行施压的可能。综上所述,经济相互依赖关系的逆转、“攀升国”和“守成国”间的博弈加剧等问题可能成为RCEP区域价值链重构中的潜在风险。

图5 中国与RCEP经济体间的双边贸易份额变化

资料来源:根据UN Comtrade Database数据计算后绘制。

图6 日本、东盟、韩国间的双边贸易份额变化

资料来源:根据UN Comtrade Database数据计算后绘制。

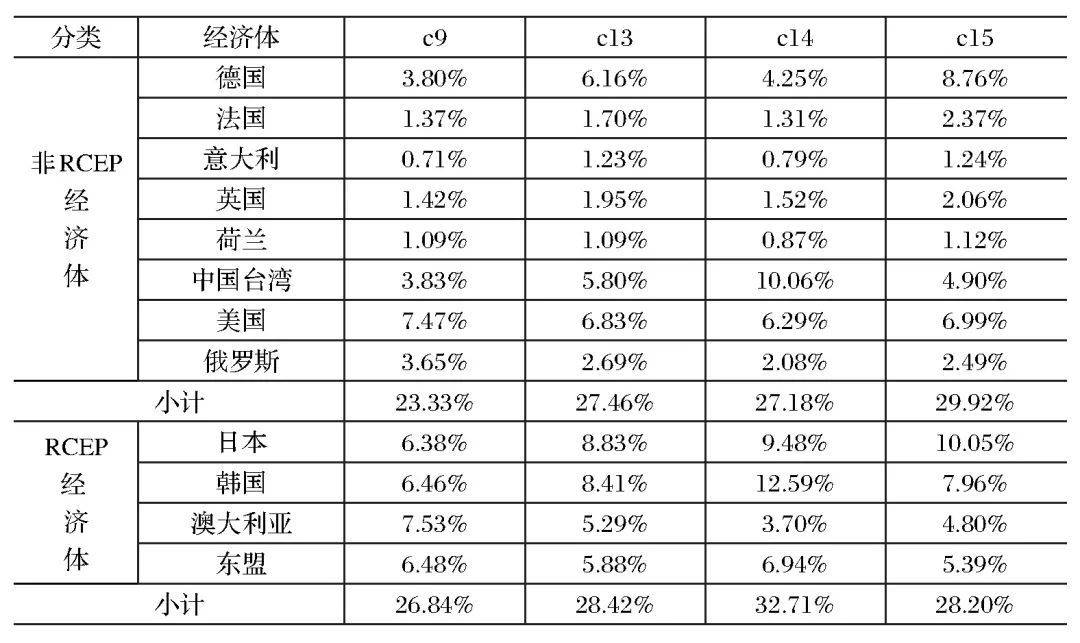

(三)外部:中国制造业发展的外部依赖性增强问题

首先,制造业国外增加值(FV)来源区外化问题。中国制造业的国外增加值(FV)主要来源于欧洲(表2),且份额不断增多,而来自RCEP区内的国外增加值(FV)份额较小,并且出现逐渐下降的趋势。以化工产品(C9)、机械制造业(C13)、光电设备业(C14)、交通运输业(C15)等中高端制造业为例,这些中国制造业的国外增加值(FV)来自RCEP经济体的份额在三成左右,来自非RCEP经济体的份额在七成左右(表3)。德国、美国、俄罗斯和中国台湾等非RCEP经济体是中国(大陆)中高端制造业国外增加值(FV)的主要来源地,比如:中国台湾(10.06%)、美国(6.29%)、德国(4.25%)是中国(大陆)光电设备制造业(C14)国外增加值(FV)重要的区域来源;德国(8.76%)、美国(6.99%)、中国台湾(4.90%)是中国(大陆)交通运输制造业(C15)国外增加值(FV)重要的区域来源。其次,中国制造业市场的区外化问题。从中国制造业最终产品的流向来看,RCEP内部的份额出现了明显的下降趋势,外部的份额却在不断提升。从表2数据来看,中国制造业最终产品流向RCEP内部的份额出现了“前升后降”的趋势,2000-2010年份额在不断提升,但2010-2017年份额却不断下降,这些减少的份额主要流向欧洲、美洲和其他地区,换句话说,欧洲、美洲、其他国家的市场对中国制造业的重要性在提升,RCEP甚至亚洲的重要性在下降。综上所述,区外化问题意味着RCEP的市场体量还无法满足中国制造业的发展,这可能会影响RCEP区域价值链的重构。

表2 中国制造业国外增加值(FV)的地区来源、最终产品市场去向(%)

资料来源:根据ADB-MRIO数据计算后绘制。

表3 中国(大陆)中高端制造业的国外增加值(FV)的国别(地区)来源(2017年)

资料来源:根据ADB-MRIO数据计算后绘制。

(四)威胁:区外不确定因素带来的潜在威胁

首先,美国可能是最大的区外干扰因素,这是由美国在亚太地区价值链中“衰而不落”的现实所决定的。一方面,“衰”意味着美国在该地区的影响力处于下降通道。所有RCEP经济体的制造业对美国生产网络和消费市场的依赖性都在下降,如韩国制造业中间产品流入美国的份额从2000年的17.35%下降至2017年的7.36%,其最终产品流入美国市场的份额从2000年的23.88%下降至2017年的8.80%。另一方面,“不落”意味着美国不甘于影响力下降而采取的积极行动。一是在美国一些人看来,RCEP是为抗衡曾经的TPP而提出的合作框架,其本质是排斥美国的,RCEP区域价值链影响了美国在该地区的影响力,美国对此保持负面态度。二是美国并不甘心TPP流产给RCEP带来的发展机遇,通过各种手段拉拢区内经济体,强化其在该地区的影响力。如美国正在拉拢日本加入“美日欧‘三零自由贸易区’”,其通过强化美日合作增强地区影响力的企图昭然若揭;美国通过扩大对越南制造业的进口,有意培植“越南制造”取代“中国制造”,这与越南国内近年来兴起的“中国制造威胁论”不谋而合,这显然会削弱东盟凝聚力和区域价值链合作的共识。其次,中国台湾的影响力不容小视。虽然加入RCEP对中国台湾制造业的发展是重大利好,但因种种原因其并未加入谈判。近年来,中国台湾在东亚地区高端制造业生产网络中的影响力显著增强,与RCEP经济体有较为紧密的相互依赖关系。以光电设备制造业为例,2017年中国台湾光电设备制造业显性比较优势指数(RCA)跃居世界第一,且它与中国大陆、日本、韩国间的生产和市场依赖程度在不断增强,比如:中国大陆超过两成的光电设备制造业中间和最终产品流向中国台湾。这意味着中国台湾角色的缺失可能会影响RCEP区域价值链的合作成效,而RCEP区域价值链重构带来的“贸易转移效应”亦将冲击中国台湾制造业的发展。综上所述,虽然与RCEP经济体保持紧密的生产和贸易联系,但在合作态度上不积极甚至反对,美国和中国台湾可能成为RCEP区域价值链重构的阻碍力量。

四、RCEP区域价值链重构下的中国政策选择

(一)战略路径:中国价值链战略的区域转型

首先,促进区域价值链要转型。当前,在发达经济体主导的全球价值链分工体系中,中国制造业陷入了“内外发展困境”。从内生困境来看,如果继续保持过去的发展模式,那么必将面临被全球价值链“低端锁定”的局面;从外生困境来看,出于对中国制造业升级的警惕和威胁,全球价值链的“链主”已全面加强价值链治理,全方位遏制中国制造业的攀升。因此,在战略认知上从全球价值链向区域价值链的转变是一个务实的选项,加快中国制造业区域价值链发展战略和产业布局是必要且紧迫的。未来,区域价值链将会是中国制造业发展和布局的重点方向,不仅有利于中国制造业突破“链主”的围追堵截,也有利于为中国制造业分工地位的攀升提供外部条件,更有助于培育形成有利于中国经济发展的区域价值链分工体系。其次,需要怎样的区域价值链。这主要涉及区域价值链的性质和模式问题,即:怎样的区域价值链更适合RCEP经济体,更有利于中国的发展。考虑到“一带一路”国际合作的战略对接以及区内市场体量需要扩容的现实,封闭的区域价值链分工体系并不适合RCEP区域价值链,但考虑到“开放性”可能会削弱区域价值链的合作成效,因此,“有边界的开放性区域价值链”模式更加适合RCEP合作。其一,开放性。应当考虑吸引“一带一路”沿线国家参与RCEP区域价值链合作,进而培育以RCEP为主体的“‘一带一路’区域价值链分工体系”。其二,有边界。考虑到建构区域价值链的经济体间需要有一定的合作基础,如生产分工和市场联系等,因此,除了“一带一路”沿线具有合作潜力的经济体以外,应当适量考虑吸引欧洲部分国家参与,比如德国、英国、意大利等。第三,如何处理区域价值链与全球价值链之间的关系。RCEP区域价值链是中国全球价值链战略的重要组成部分,中国制造业的全球价值链战略目标分成三个阶段:嵌入阶段、攀升阶段、重构阶段。前期是利用劳动密集型优势嵌入全球价值链体系,当前是通过创新驱动来推动制造业的全球价值链攀升,未来是利用技术比较优势重构有利于中国的全球价值链分工体系。因此,在当前全球价值链攀升路径受阻的现实下,通过RCEP区域价值链来培育新技术、新市场和新规则,探索中国制造业向高端攀升的新路径,为未来中国制造业积累技术比较优势和实现全球价值链重构打下基础。

(二)技术路径:以“高水平技术”推动RCEP区域价值链的重构

首先,技术创新和技术比较优势是区域价值链重构的关键。实现价值链分工体系重构的技术路径主要有两条:第一条自下而上,在现有价值链基础上实现分工位置的高端攀升,沿着现有的价值链分工体系,按照“组装加工-配件生产-创新研发”的工序自下而上攀升,这也就是我们常说的通过“突破卡脖子技术”来实现技术升级;第二条自上而下,通过研发新技术或新产品,直接占领技术高地,然后自上而下建立新的分工体系,也就是实现“科技革命”。无论是选择哪一种路径,其关键都在于通过激发创新来建立技术比较优势,最终实现价值链分工体系的重构。就目前来看中国具有较强发展潜力的高端制造业也可以分成两类。一类是突破关键技术类,包括光电设备制造业、交通运输制造业、机械制造业。这类高端制造业的国际竞争力水平显著提高,具有突破关键技术的基础,如光电设备制造业的显性比较优势指数(RCA)从2000年的1.2上升至2017年的1.72;机械制造业的显性比较优势指数(RCA)从2000年的0.81上升至2017年的1.13;交通运输制造业的显性比较优势指数(RCA)从0.33上升至0.62。另一类是实现科技革命类,包括5G技术、人工智能、工业机器人、新能源汽车、智能电网等《国家创新驱动发展规划纲要》中重点培育和扶持的产业。因此,突破关键技术自下而上攀升和实现科技革命自上而下分工是RCEP区域价值链重构的两条重要技术路径,亦为中国高端制造业的发展指明了前进方向。

其次,RCEP高端制造业区域价值链的重构空间与路径。一方面,RCEP经济体在高端制造业领域具有较为广阔的合作空间。以光电设备制造业为例,东亚已经成为该产业的全球生产网络中心,以中日韩为核心的光电设备制造业生产网络体系已经逐步成形。与2000年相比,2017年中日韩光电设备制造业的重要性明显增加,其世界贸易份额达到42.75%,中间产品世界贸易份额达到37.9%,最终品世界贸易份额达到49.13%。以交通运输制造业为例,中国、日本、韩国、泰国之间在汽车制造领域建立了较为紧密的生产网络和市场联系。虽然日本和泰国汽车制造业生产关系紧密,但双方并未开展新能源汽车领域的合作,这给中国与泰国新能源汽车合作留下了广阔的合作空间。另一方面,“一带一路”沿线投资和科技创新需要大量的资金,中国、日本、韩国、澳大利亚等国家在高端制造业领域的投融资合作,既有利于解决资金缺口的问题,亦有利于分散投资风险,促进投资效率。

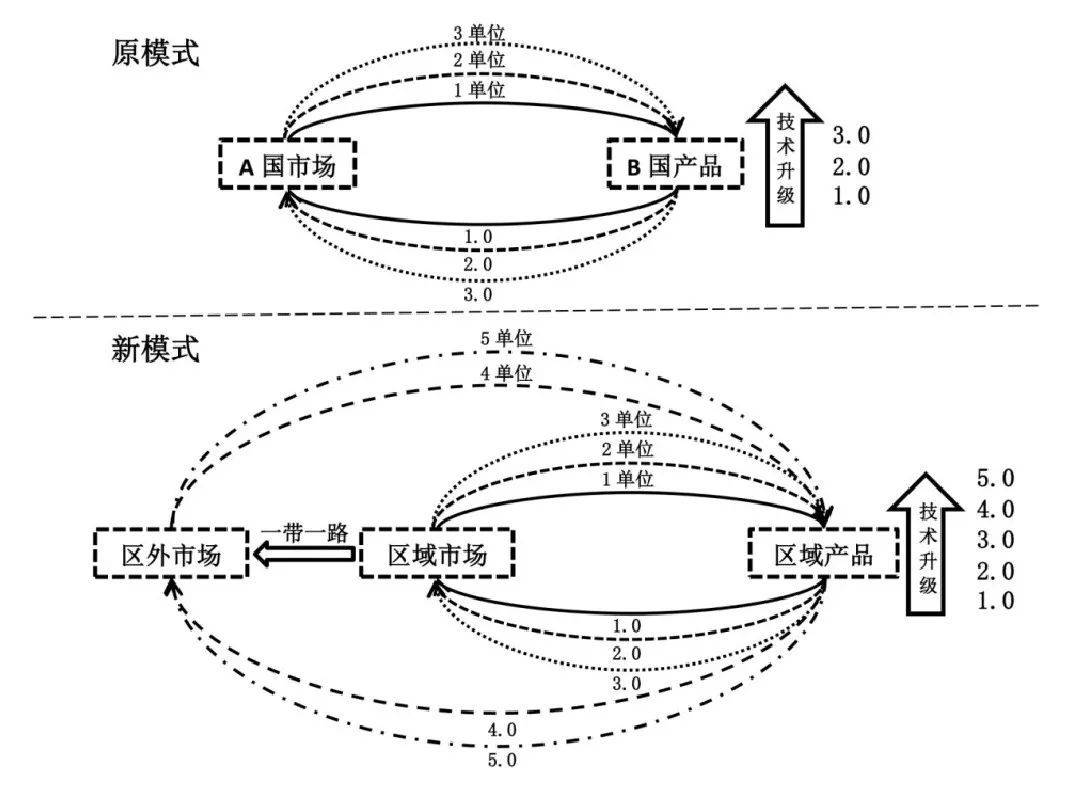

(三)市场路径:以“高容量市场”推动RCEP区域价值链重构

首先,建构以市场促进技术升级、推动区域价值链重构的新模式。在全球价值链分工体系中,市场是促进技术创新的重要力量。因此,要实现制造业价值链分工体系的重构,除了要在生产端实现技术创新以外,还需要在市场端实现销售渠道和品牌战略的突破。根据图7中的原模式可以看到,在B国主导的产品价值链分工体系中,B国利用生产和市场端优势,建构了“B国产品流向A国市场,利用A国资金进行技术创新后,新产品(2.0、3.0)继续流向A国市场”的以市场促技术创新的循环路径。在该模式中,B与A之间的技术差距越拉越大,这说明A容易被B主导的价值链体系所“低端锁定”。这给RCEP区域价值链的重构带来的启示是:强化对市场端的把控有利于在生产端实现技术创新。根据“原模式”我们设计了RCEP区域价值链重构的市场路径“新模式”(图7),在新模式中利用“市场促进技术创新的原理”,建构了以区域市场促区域制造业技术创新的市场路径。比如在原模式中,中国国内的巨大市场为美国苹果手机的技术创新提供了强大的动力;在新模式中,中国可以利用国内市场优势扩大对RCEP区域内手机品牌(国产华为、韩国三星等)的消费,为区域产品的技术研发提供充足资金。另外,我们还可以通过“一带一路”不断拓展和培育区域外部市场,为区域产品找到更为广阔的市场渠道,为区内制造业实现技术创新或突破颠覆性技术打下基础。

图7 以市场促技术升级重构区域价值链的市场路径

资料来源:笔者根据相关资料自制。

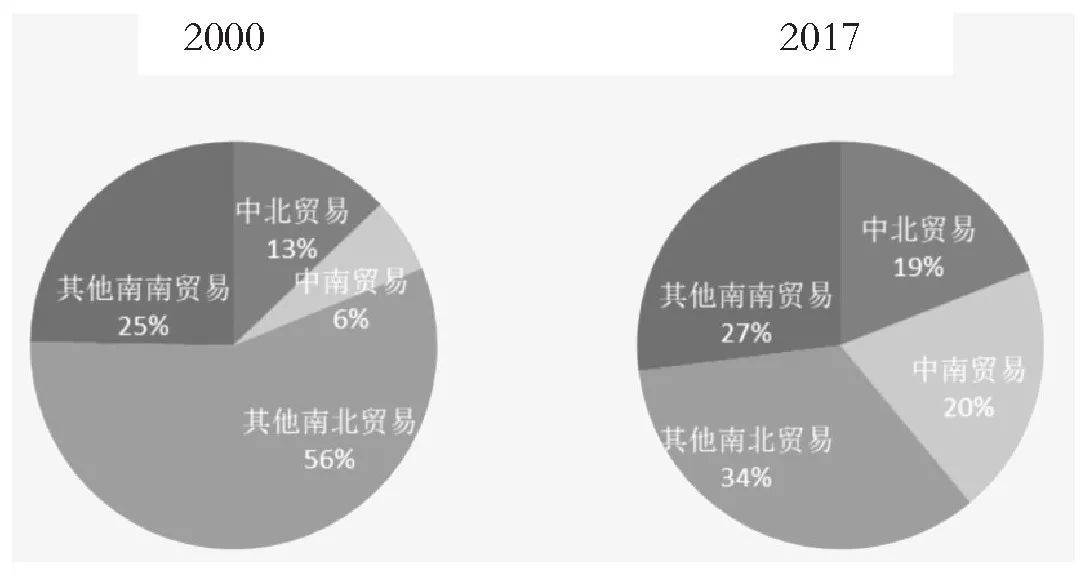

其次,充分发挥中国市场在重构RCEP区域价值链中的潜力和动力。中国国内市场的作用非常巨大,有利于在市场端促进技术创新从而带动区域价值链的重构。一方面,中国国内市场的作用已经开始出现从“自产外销”向“自产自销”的积极转变。从2007年到2017年,中国制造业出口贸易占总产出的比重下降趋势明显,特别是光电设备制造业2007年的出口占比达到55%,在2017年该比重下降至28%,这说明国内市场对中国光电设备的需求增加迅速,“自产自销”的良性模式正在建立。另外,纺织品等其他制造业的发展趋势与光电设备制造业类似。另一方面,中国市场具有促进“南北贸易”和“南南贸易”的潜力和动力。根据图8可以看出,2000-2017年的世界制造业“中北贸易”和“中南贸易”份额都有明显提高,分别从13%提升至19%和从6%提升至20%,而在不包括中国的其他“南南贸易”和“南北贸易”中,出现份额增长不明显甚至大幅下降的情况,比如:其他南北贸易份额从2000年的56%下降至2017年的34%。这说明中国市场对世界制造业发展具有非常显著的拉动作用。

综上,中国应当利用市场优势,逐步推动“自产自销”-“区产自销”-“自产区销”-“区产区销”-“区产外销”市场路径新模式的形成,在促进区内制造业技术升级的同时推动区域价值链实现重构。

图8 中国市场在世界制造业中的地位变化情况

资料来源:根据UN Comtrade Database数据计算后绘制。

(四)制度路径:以“高质量规范”推动RCEP区域价值链重构

首先,通过区域价值链来建构RCEP合作规范——新型良性竞合关系。如前所述,RCEP经济体的制造业既有互补性又有竞争性,如何“增补降竞”是RCEP区域价值链重构中应重点考虑的制度性问题。一方面,我们要尊重RCEP区域价值链重构中的合作竞争并存的客观现实。当前,RCEP区域价值链重构中主要的矛盾关系是中日韩的高端制造业价值链主导权之争和中国和部分东盟国家的低端制造业价值链主导权之争。另一方面,在人类命运共同体建设背景下,通过正确“义利观”来树立合作规范,构建新型良性竞合关系。一是要重视和充分了解经济体各自的“利”,即:这些经济体能够在RCEP区域价值链重构中得到什么好处,它们的核心利益诉求是什么?“利”是RCEP经济体参与区域价值链重构的重要物质基础,就日本、韩国、澳大利亚、新加坡等发达经济体来看,“高标准、高质量”的地区合作规范符合它们的利益诉求,就东盟其他国家来看,通过区域价值链实现经济发展、经济增长和产业升级等符合它们的利益诉求。二是要坚持“义利统一”。在尊重“利”这一物质基础以外,还要重视“义”在区域价值链重构中的作用。比如:弱化个体主导,强化集体共建,主动寻求与日本、韩国的合作,发挥中日韩在高端制造业区域价值链重构中的核心作用;面对与印尼、越南等在低端制造业领域与中国有较大产业竞争性的国家时,中国要做到“义利并举、以义为先”,合作中应强调主动放弃在纺织服装业、鞋类制品等行业的比较优势,支持并帮助这些国家实现其优势产业的发展,并通过开放国内市场和开拓“一带一路”市场拉动对这些产品的消费,从而务实有效地做到“增补降竞”,探索新型良性竞合关系的建构路径。

其次,通过区域价值链重构提升中国的制度性话语权。制度性话语权缺失是中国制造业在全球价值链分工体系中受制于人的重要原因。因此,在RCEP区域价值链重构过程中积极参与规则制定,将有助于增强中国的制度性话语权。一是要重视高效的贸易便利化和投资自由化规则。贸易便利化、投资自由化是区域价值链重构的关键,中国应发挥信息技术数字化方面的优势,在探索贸易便利化新规方面进一步做积极尝试。同时,积极参与投资自由化规则的制定,特别是在外国投资者保护、知识产权保护、竞争政策等方面提升区内投资便利化、自由化的水平。二是要重视建立新技术、新产品的标准化和认证体系。比如在当前中国最具潜力实现突破的5G技术、新能源汽车等领域,中国应当重点研究并推进新技术和新产品的区域标准化和认证体系;除此之外,应当在区域合作中主动参与新一代数字贸易规则的制定。

(本文转自:《亚太经济》2020年第5期)

作者简介:

张彦,广东技术师范大学财经学院、区域经济研究所副教授,硕士生导师,暨南大学经济学院博士后。